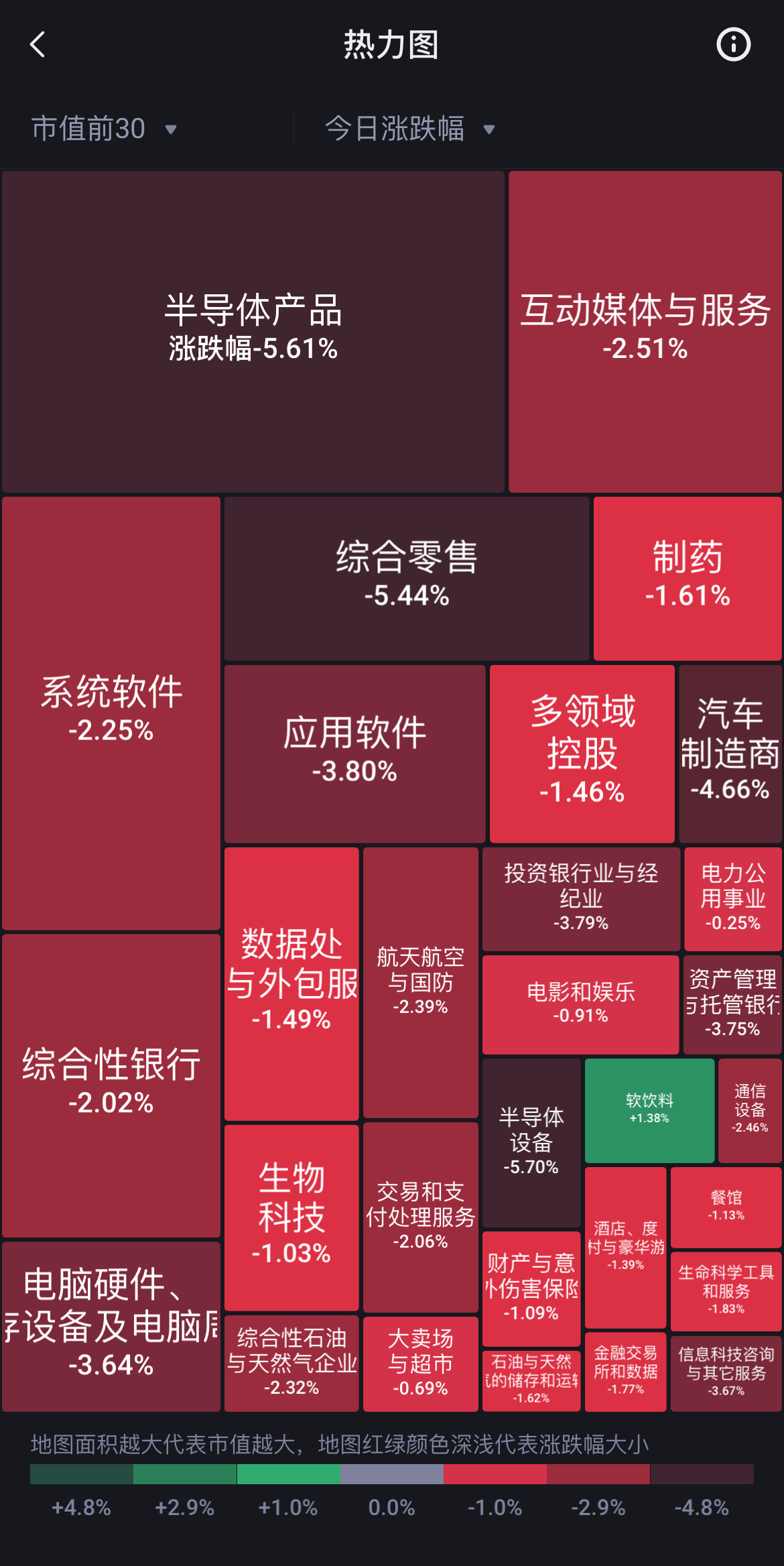

上周的周报刚刚提到“美股是不是该回调了?”,结果这周五,美股就给了一个“教科书式”的回答——标普跌2.7%,纳指暴跌3.6%,创下自4月以来最大单日跌幅。导火索来自特朗普的一条推文:从11月1日起,对所有中国商品加征100%关税。更狠的是,他还说“原计划两周后在韩国APEC会议上与Xi主席会面,但现在似乎没必要了”。一句话,瞬间掀起市场下跌的巨浪。

很多人纳闷:几个月前不是刚刚“休战”吗?为什么又闹翻?贸易战真的进入“全面升级”了吗?

导火索:中美双向出招

这次升级其实源于中国连续两份官方公告。 10月9日,商务部发布稀土出口管制新规,把与稀土相关的技术设备、原材料、辅助材料、重稀土氧化物、化合物、永磁材料等全部纳入许可范围; 10月10日,交通运输部又宣布,对美国船舶征收特别港口费——从10月14日起,只要是美国拥有、注册或建造的商船,靠泊中国港口每吨收取400元人民币。

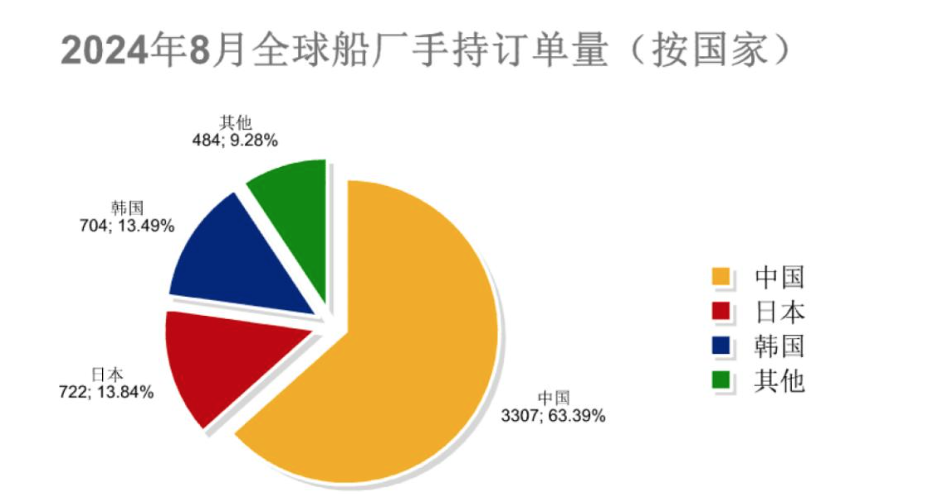

外界称这是“双拳反制”:稀土打实处,美国船只打象征牌。因为美国的造船业只占全球0.04%,悬挂美国旗的商船全球排第20位,中国这招更多是政治信号;而稀土——才是真正的杀手锏。

背景:美国先动手,中国才反击

这次中国并非“主动挑衅”,而是对美方举措的回应。 10月3日,美国海关和边境保护局发布通知,自10月14日起,对进入美国港口的中国船舶(包括在建船只和汽车运输船)征收额外费用:

– 中国所有的船舶按每吨50美元计费,

– 中国建造的船舶按每吨18美元或每箱120美元计费。

别看数字小,一艘一万吨级货轮靠港,成本就要50万美元。航运巨头克拉克森的数据指出,中国是全球第六大船旗国、第一造船国,仅2024年就占全球造船量的53%,几乎每四艘商船就有一艘“Made in China”。照此推算,美国的这波“过路拔毛”将令中美贸易年度成本增加170亿至230亿美元。而相对应的,美国建造的船只无论在数量和吨位上,和中国相比是差了两个数量级的,因此对美船只征税只是一个象征式的意义。

真正的焦点:稀土这张“王牌”

相比之下,真正让华盛顿坐不住的,是中国稀土的出口管控。 稀土不是“稀有金属”,而是“稀难产业”——提炼难、污染重、产业链门槛高。中国之所以能形成垄断,不是因为资源最多,而是因为敢投、能炼、愿意承受环保代价。

截至2024年,中国占全球稀土精炼产能约90%,几乎控制了磁性材料、荧光材料和催化材料的供应链。美国虽然有矿(MP Materials的Mountain Pass矿),但之前也只能把矿石运往中国进行精炼。

过去两年,美国政府在扶持MP Materials、Energy Fuels等企业上投入巨资。以MP为例,能源部补贴超3亿美元,公司与五角大楼签订包销协议,约110美元/吨的长期供货价,但其独立分离产线最快也要2026年才能量产。换句话说:短期内,美国想摆脱中国稀土,还差至少两年的时间。

这是不是“4月2日”的重演?

不少简中媒体把这次对比到4月2日那次股灾,担心美股重演熊市。但我的看法是:不会!

首先,关税和稀土措施的生效期分别是 11月1日(美国)和 12月1日(中国),双方都留了足够的谈判时间。这更像是一场“政治表演”,是谈判前的姿态展示。 其次,现在所有人都熟悉特朗普的“极限施压”套路——先喊狠话、后谈判。资本市场早已免疫。

这类“许可制”的稀土出口管控,本质是一种行政审批权的集中: “0.1%及以上稀土含量的产品需获中国商务部许可方可出口”,技术上其实没有可执行性,实质只是给了商务部“想批谁批谁”的权力。检测是幌子,审批才是核心。

潜台词:这不是贸易战,这是政治的需要

这场戏的底色其实不是贸易,而是政治。特朗普需要在中期选举前展示“对华强硬”;而中国,也在对内传递“敢打”的姿态。双方都有“找敌人”的需要,对外强硬,能有效转移内部的压力,也是执政合法性的一部分。

短期来看,这场拉锯不会立刻结束,媒体和舆论还会被反复带节奏。

跌,不仅仅因为坏消息,更是因为涨太多了

这轮暴跌,真正的推手不是关税,而是估值。 AI行情从年初一路狂飙后,标普500的远期市盈率(Forward P/E)一度冲到 21倍,高于2018–2022年的历史中枢。估值太贵,稍有风吹草动就容易引发踩踏。 换句话说,美股跌,不是因为坏消息太多,而是因为涨得太多。

我的判断与仓位

AI驱动的盈利升级仍是主线。无论贸易摩擦怎么闹,算力基础设施、企业AI应用、芯片与数据中心投资都没有停。微软、英伟达、亚马逊的资本开支计划仍在扩张,这才是中期决定性变量。

短期来看,市场还没跌到位,尤其是AI龙头的估值回调空间仍在。 我目前现金仓位约40%,国债与黄金对冲配置已提前完成,因此回撤有限。接下来我会继续等待更好的加仓时机。

至于稀土,中国打的是“长期产业牌”。一旦出口许可正式实施,短期利好稀土上游(如北方稀土、赣锋锂业等),中期却会加速美国与日本的替代技术推进。就像芯片战一样:打得越狠,对方越快独立。

贸易战是短期噪音,AI才是长期逻辑

当大家都在盯着关税的数字时,真正该看的,是企业的盈利结构有没有变。 市场的下跌,是估值的归位;而估值的回升,最终还得靠盈利说话。

跌,不可怕;怕的是,跌完之后你手里没子弹。

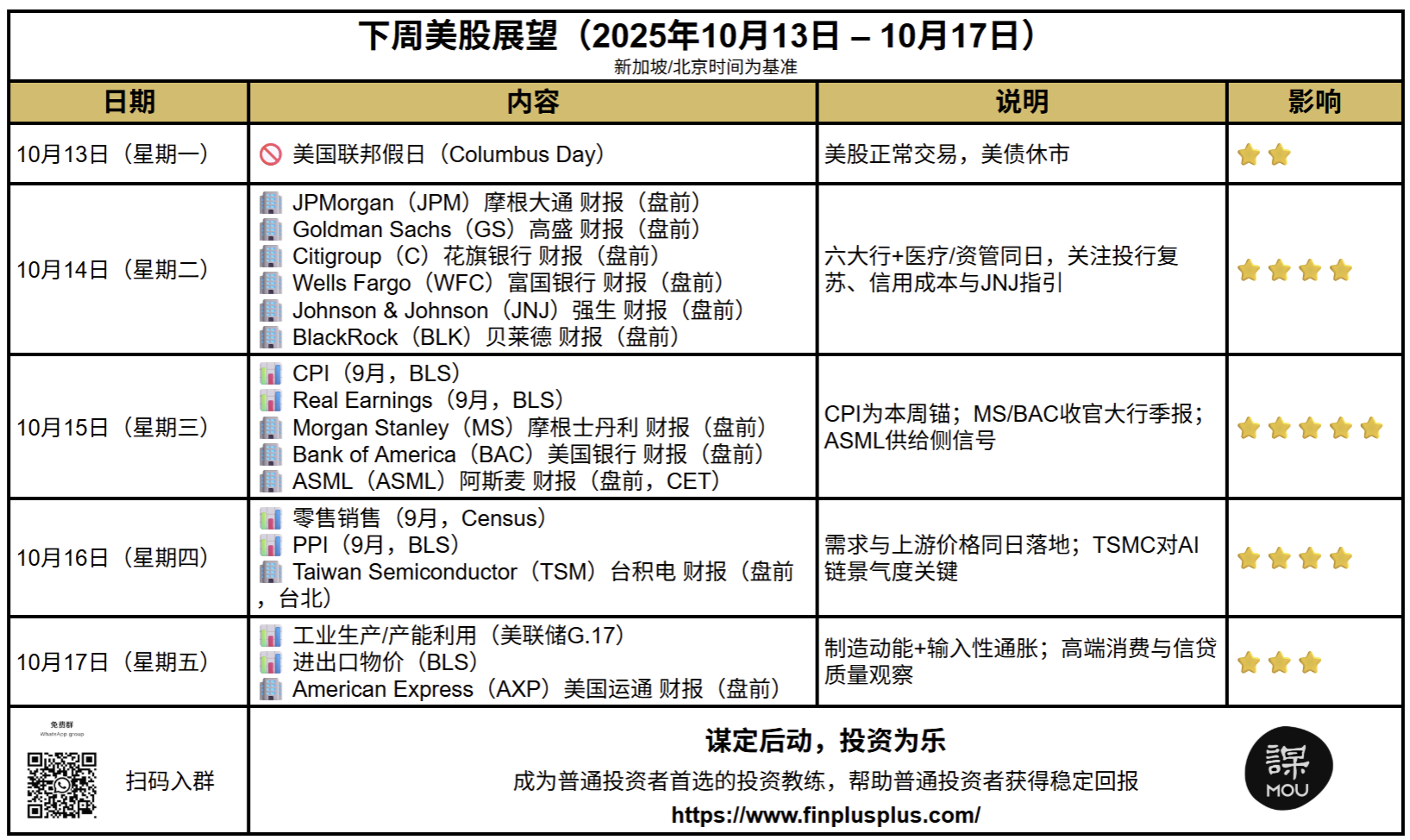

【下周展望】

【谋定后动】简介

老虎头号大V,唯一中英文社区双料最受欢迎创作者,实盘交易长期公开透明,著有畅销书《投资为乐》,也是MOU投资教育品牌联合创始人、财加加投教网站联合创始人。希望用长期主义与理性框架,陪你一起穿越市场的风浪。

【WhatsApp社群】

https://chat.whatsapp.com/HwmikwUravmBXMS0z58LZU

Facebook

Facebook  X

X